实体金融化与财务舞弊风险

|

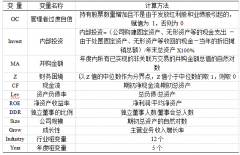

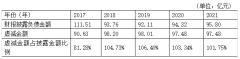

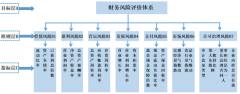

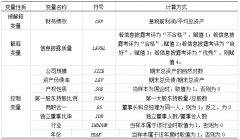

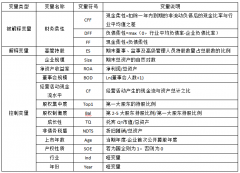

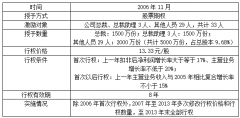

李倩 (齐鲁工业大学(山东省科学院)经济与管理学部,山东 济南 250353) 摘要:近年来,企业舞弊现象的不断增加,实体金融化也在一定程度上对企业舞弊风险产生一定影响。本文对实体企业金融化与财务舞弊风险之间的关系以及外部监督的调节作用进行理论论述。本文发现实体企业与财务舞弊风险存在一种关系关系,还检验出外部监督机制在实体金融化影响财务舞弊风险的过程中具有一定作用。 关键词:金融化;财务舞弊风险;机构持股;分析师关注 一、引言 财务舞弊风险指企业进行财务舞弊的可能性,也就是企业为获取不当或非法利益,以财务欺诈或操纵等手段蓄意欺诈投资者的可能性。郑登津(2017)将在被监管机构揭露的舞弊事实之前发生的风险称为事前风险[1]。 在中国共产党第二十次全国代表大会上的报告中再次明确强调要推动经济高质量发展,资本市场的稳定发展是经济高质量的助推器,而财务舞弊是市场的顽疾,严重地阻碍着资本市场的持续健康发展。疫情使全球的经济发展受阻,企业绩效同时也面临着严重恶化的危机,这无疑会增加财务舞弊发生的可能性。根据官方数据统计,2021年全年证监会一共办理163起虚假陈述案件,其中涉及财务舞弊的就有75起,占比达46%,与2020年数据相比增幅达8%。公司财务舞弊在事后无疑给投资者、债权人等公司财务信息使用者造成重大损失。因此,让信息使用者了解公司事前的财务舞弊风险对于保护其合法权益有着十分重要的作用。但公司财务舞弊风险往往具有隐蔽性强不易被发现的特征,信息使用者难以获得充足的信息,缺乏足够的专业性对公司财务舞弊风险进行判断。 当实体经济面临发展困境时,如产能过剩、市场需求不足、材料成本高等,金融领域的快速崛起带来巨大投资利润,激发更多实体企业开始涉足金融行业进行投资套利。在经济利益的驱动下,大量的资金开始流入资本市场和房地产行实体企业在重重压力下,开始涉足于金融投资活动,成为资本市场的投机者,于是,企业拥有的金融资产不断增加,企业所获得的利润更多的来自金融投资等非经营活动,这对企业可持续发展、结构性变革可能产生不利影响。根据国泰安数据统计,非金融上市公司持有金融资产规模由2007年2547多亿增加到2020年的6000多亿,基本上翻了一番,A股市场上已经有1300多家企业加入金融投资理财的狂潮之中,规模高达1.79亿元,金融资产的占比不断增加,同时也造成企业主营业务发展乏力、陷入困境。 二十大报告中明确指出,我们要坚持推动高质量发展,这要求企业把高质量发展作为生存发展的动力,把提升全要素生产率当作做大做强的基石和手段,非金融企业这种脱离主业的金融化行为引发了学术界和政府部门的高度重视。二十大报告中明确指出要防范金融风险。在一定程度上,金融资金因其较强的流动性和回报率可以预防企业的现金流波动,进而降低企业的融资成本,但是大量学者的研究表明,非金融企业金融化有“蓄水池效应”同时也存在着“挤出效应”,过度的金融化不仅抑制企业的实体投资,损害企业创新价值,降低了企业的就业容纳能力和企业价值,还会对国内金融市场的稳定产生不利影响,对金融资产的不合理运用,不仅会损害资本市场长远发展,还会加剧国内整体经济运行风险。这种行为是否会诱发公司发生违法和舞弊现象进而损害资本市场,还需要继续探究。 基于此,本文以实体企业持有金融资产与总资产的比值作为自变量,把企业财务舞弊风险作为因变量,探究在当前复杂的经济环境下,这种实体企业脱离主营业务转向金融投机这种行为是否会增加企业管理层进行舞弊的可能性?对于这个问题的研究,不仅会有助于实体企业利益相关者了解持有金融资产对企业造成的影响,也会为二十大提出的政策“推动经济高质量发展,防范金融风险,推动实体经济发展”等政策提供理论依据。 舞弊三角模型认为机会、借口、和压力是舞弊产生的三大动因,现有研究发现金融化引起的激烈的产品市场竞争、高管薪酬差距以及股东质押行为诱发了企业财务舞弊的动机,同时企业关联交易等给财务舞弊提高了机会。因此,可以推断财务舞弊是金融化企业普遍存在的行为。 本文研究企业金融化对财务舞弊风险的动因影响研究,有利于企业完善公司治理,优质配置金融资产,抑制财务舞弊发生的风险,维护资本市场的稳定。 本文的研究贡献主要是:(1)较现有文献从宏观角度分析金融化的经济后果不同的是,本文以微观实体企业金融化现象为切入点,研究实体企业金融化对企业财务舞弊风险行为的影响,并从多角度证实了金融化与财务舞弊风险存在相关关系。(2)本文不仅研究了实体企业与财务舞弊风险之间的关系,还推测出机构持股与分析师关注在金融资产持有影响企业舞弊风险的过程中具有调节效应。(3)现阶段对我国财务舞弊研究主要集中在财务指标以及公司治理上,本文研究企业金融化对财务舞弊风险的动因影响研究,有利于企业完善公司治理,优质配置金融资产,抑制财务舞弊发生的风险,维护资本市场的稳定 二、 理论基础研究 1.实体金融化与财务舞弊风险 金融资产具有高收益和高风险的特点,企业投资适当金融资产有助于降低企业经营风险,提高投资效率[2](杜勇等,2017)。然而,宏观环境的复杂性和实体经济遭遇发展困境,产能过剩,企业在趋利的动机下,逐渐偏离实体经济,导致过度持有金融资产,导致企业经营风险加大,根据企业金融化有预防性储蓄动机和投资替代动机两种不同作用机制,金融化对其违规行为的影响存在异质性。目前国内外学者在对实体金融化的衡量方式主要是从资产和收益来衡量,这两种方式都基于财务报表。其中,收益金融化容易受到宏观经济环境、市场经济波动等外部环境的干扰,在一程度上,不能较好的反应企业金融化的意图,因此本文根据以往学者(刘贯春,2017;胡奕等,2017)和我国会计准测,依据财务报表的实质,把金融资产对资产总计的占比来度量金融化水平。金融资产包括货币资金、交易性金融资产、持有到期资产、衍生金融工具、应收股利、应收利息、可供出售金融资产以及投资性房地产。金融化fin=金融资产\总资产。其中,货币资金主要包括银行存款、现金和其他货币资金,变现能力强,流动速度快,满足金融资产的特征。现代企业持有房地产的动机与投资性房地产的定义不同了,现代房产的投资与实体部门分离,越来越虚拟化,大量资金进入房地产被用于投机而不是经营。固将其作为金融资产,计入分子来计算。以上来计算金融化存量指标。 一方面,从企业金融化储蓄动机看,金融资产配置可以增强资产的流动性,当企业出现融资约束时,金融资产变现能力强,能够为企业提供资金,发挥储蓄作用。企业参加金融投资出于预防性动机,为了满足流动性需求,企业可以通过合理的金融化投资,预防融资不足带来的经营风险,Opler et al(1999)发现配置金融资产可以减轻流动性风险,可以降低对外部融资的需求,通过出售金融资产,可以保障企业经营业务的稳定,以缓解经营风险的不确定性,一些金融资产期限较短,变现能力强,当企业出现资金短缺时,可以出售部分资产来缓解资金缺口。黎文靖等(2017)研究发现企业通过配置金融资产来缓解财务困境。朱卫东等(2017)发现金融资产流动性强且成本较低、速度快、可以作为现金的等价物,为企业提供资金储备,企业金融化的动机。Duchin et al.(2017)发现金融化的目的主要是为了预防性的动机。刘贯春(2018)从杠杆率角度演技发现金融资产可以缓解金融风险,让企业融资约束降低,融资更加灵活。根据企业舞弊理论和代理理论,在企业经营状况恶化,业绩压力影响下,会增加违规信息披露、业绩造假的可能性。金融资产流动性强,收益高,能够在一定程度上降低企业经营风险,缓解投资不足的风险,进而降低财务舞弊的风险。 大量国内外学者企业进行金融资产的配置主要动机并非预防动机,而是追求短期利益[2](杜勇,2017)。依据投资替代理论可得,企业增加金融资产配置,会在一定程度上挤出原本投向实体投资的资金,导致主营业务发生偏离,实体经营担负着企业持续发展的重任,企业金融化为舞弊操作提供了动机和与机会。首先,企业金融化使企业金融资产增加,减弱企业治理水平,增加代理成本,以牺牲实体经营为代价的金融资产会增加企业经营风险,一旦市场出现较大的波动,将会面临着投资失败的风险,主营业务也会发生负面影响,当企业投资收益降低,财务状况恶化,企业管理层就具有进行舞弊的动机,增加财务舞弊风险[3]。(李世辉等2021)其次,企业进行金融投资配置,也为利润操纵提供了机会,金融资产通过公允价值计量,公允价值的计量和复杂程度会增加企业与外部利益相关者的信息不对称性,从而增加财务舞弊的风险,导致舞弊行为具有隐蔽性。对公司财务造假风险的衡量上,大多数研究都致力于探究影响公司发生财务造假的因素,只有钱苹和罗玫(2015)利用经营应计项目等 9 个财务指标,构建了 Cscore 财务造假预测模型。郑登津和闫晓茗(2018)以及马广奇等(2020)的研究对该模型的有效性进行了验证,发现该模型能够较好地反映我国上市公司的财务舞弊风险。最后,根据Hambrick et al(2015)动机理论,企业进行舞弊是管理层舞弊动机的表现,金融资产的高风险会使企业与企业利益相关者的利益分离,当业绩下滑时企业就有动机来进行舞弊操纵,虚构利润、披露虚假信息等舞弊行为。 2.实体金融化、外部监管与财务舞弊风险 (1)分析师关注 投资分析师作为资本市场的重要参与者,是现代资本市场的信息情报搜集员、数据资料归纳者和评价分析的专业人士。分析师作为连接上市公司与外界之间的信息桥梁,利用其专业知识与技能,收集整理公司内外部信息,撰写并发布研究报告,减少信息不对称,对于公司股东或者管理层利己违规行径具有一定的外部缓冲作用,在资本市场中具有一定的外部监管效果。郑建明等认为分析师跟踪可以减少所有权与经营权分离的代理成本,抑制了业绩预告违规行为的发生,保障了信息披露的真实可靠性。并且分析师跟踪关注度越高越会提高信息披露质量,例如降低盈余管理行为和约束上市公司管理层财务决策与信息披露计划等(胡玮佳,韩丽荣,2016)。因而,企业进行财务舞弊的动机会受到分析师外部监督效应的影响而得到相应的抑制。 (2)机构投资者持股 现存的文献中有关于机构持股是否能够降低财务舞弊风险并没有形成一致的结论,一些文献认为机构持股比例的上升能够发挥有效的监督作用,从而降低财务舞弊发生的概率,也有一些文献认为机构持股比例的增加存在无效和负面监督假说,对上市公司的舞弊行为没有影响,也可能提高上市公司发生舞弊的风险。 从有效假说理论来看,Aggarwal R et al(2015)分析我国上市公司违规数据发现,机构投资者持股可以发挥有效的监督机制,降低财务舞弊发生的概率。姚瑶和黄曼行(2010)分析了机构股权与财务重述的关系,财务重述在一定程度上会促使舞弊行为的发生,研究发现,机构投资者持股比例提高可以通过施压机制减少财务重述的发生[5]。陆瑶(2012)对我国机构投资者持股比例与舞弊行为进行研究,认为机构持股比例上市提高企业违规成本,降低企业财务舞弊能够得到的收入,增加了舞弊被发现的概率。从无效监督机制来看,Larson(2008)分析发现,在公司舞弊行为舞弊被监督机构查出之前,无论长期还是短期机构投资者都会撤资,因此机构持股在舞弊中损失较小,体现了无效监督论。从负面监督机制来看,袁春生(2012)数据分组发现,机构所持有股份在舞弊发生前后没有太大的变化,表明了机构投资者对企业财务舞弊行为没有识别能力也没有改善效果,甚至会被迷惑,做出对自己不利的行为。朱湘萍(2014)基于2005到2012年的数据,分组实证分析机构投资者比例提高会增加财务舞弊行为发生的概率,还发现独立性强机构会降低公司舞弊行为,但是自主性差的会提高公司违规概率。 通过上述可知,机构投资者对企业财务舞弊的影响有两种不同的截然相反的观点,一是机构投资者可以实现有效监督,积极地参加公司的监督以及管理,增加公司的信息披露,降低信息不对称的程度减少委托代理成本,提高公司内部治理,提升公司业绩,减少企业舞弊行为,推动企业价值最大化,同时也存在无效监督理论,机构投资者为追求短期经济利益,加剧代理冲突,与公司进行合谋,提高财务舞弊风险,损害公司利益。当前市场处于高速发展当中,企业金融化的水平不断提升,企业风险持续提高,机构投资者持股已成为常态,投资者持股变得更加谨慎,因此,在本文认为机构有效监督效应更加明显,机构投资者持股比例提高可以有效的降低企业财务舞弊风险。一方面,我国机构投资者对上市公司的持股比例较高,占到了A股市值的60%以上,如果企业舞弊被发现会导致股价下降,无论机构投资者出售还是继续持股,都会有有较大的损失,导致机构投资者陷入困境,我国上市公司治理一直不够规范,自主性差,而且家族企业模式严重,这些都会在一定程度上增加舞弊的可能性,对公司绩效产生不利影响,这些可能性在一程度上会倒逼机构投资者积极对公司进行监督,加强对舞弊行为的监督。 在另一方面在证券市场不够完善时,机构受到的限制少,进行短线交易可以有较多的获利,没有必要进行长期投资,但是随着市场不断发展,企业金融化水平不断提高,金融资产的持有更加使市场发生震荡,短期策略不再适用,机构投资者必须认真分析跟踪公司,参与管理与监督,减少企业财务舞弊行为的发生,来提高企业的价值以获取资本市场长期回报。 当前市场处于高速发展当中,企业金融化的水平不断提升,企业风险持续提高,机构投资者持股已成为常态,投资者持股变得更加谨慎,因此,在本文认为机构有效监督效应更加明显,机构投资者持股比例提高可以有效地降低企业财务舞弊风险。 因此,本文认为我国机构投资者在企业金融化对财务舞弊风险影响机制中起调节作用,在一定程度上降低财务舞弊风险。 三、研究结论与政策建议 研究发现,实体金融化与企业财务舞弊风险呈现U型非线性关系,适度的金融化会在一定程度上降低企业财务舞弊风险,过度金融化将会增加财务舞弊的风险。在复杂的市场经济发展背景下,适度金融化,会在一定程度上解决实体企业融资困境,推动企业发展,但过度金融化会增加管理层进行利润操纵的可能性,导致舞弊,危害市场经济稳定发展。大量文献证明,实体企业对金融资产的过度持有会发生“挤出”效应,造成实体企业投资效率下降,经营业绩下降,企业风险增加,信息披露失真,代理成本增加等一系列负面影响,危害实体经济的发展。 基于此,本文提出以下建议:第一,企业应正确认识金融资产的功能。持有金融资产虽然在短时间内可以给企业带来收益,缓解企业资金需求,但过度持有将会使实体企业脱离主营业务,进而损害企业经营收益,增强财务舞弊风险,作为管理层应该意识到金融化带来的正面和负面影响,应该适当持有,同时树立诚实守信的意识,不可利用权力,操纵利润进行舞弊。第二,抑制实体企业金融化的危害。除了抑制过度持有金融资产外,可以通过鼓励实体经济发展入手,实体经济发展受阻,经济利润低,而金融投资利润高,导致企业大量持有金融资产。政府可以采取减税降费等手段,降低金融领域与实体经济的利润差,促使实体企业回归主营业务,防止利润追逐造成的短视行为,降低财务舞弊出现的概率。第三,企业在持有金融资产的时候合理控制代理成本的增加,避免代理成本的升高,导致财务舞弊的发生。第四,加强外部监督,利用大数据和互联网等信息手段对舞弊进行监督,防止财务舞弊的发生,加大舞弊惩罚力度,保护资本市场的有序运行,维护市场经济安全,更好地金融资产的“蓄水池”效应。避免企业趋利动机,使企业面临舞弊风险。

参考文献: [1]郑登津,闫晓茗.事前风险、审计师行为与财务舞弊[J].审计研究,2017(04):89-96. [2]杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[J].中国工业经济,2017(12):113-131. [3]李世辉,卿水娟,贺勇,杨丽.审计收费、CEO风险偏好与企业违规[J].审计研究,2021(03):84-95. [4]胡玮佳,韩丽荣.分析师关注度、机构持股比与会计信息披露——基于相续Logit模型的回归分析[J].财经问题研究,2016(06):90-101. [5]姚瑶,黄曼行.机构投资者持股与财务重述——基于中国资本市场的经验证据[J].山西财经大学学报,2010,32(05):85-92. [6]钱苹,罗玫.中国上市公司财务造假预测模型[J].会计研究,2015(07):18-25+96. [7]郑登津,闫晓茗.事前风险、审计师行为与财务舞弊[J].审计研究,2017(04):89-96. [8]孔晨.风险偏好、决策情绪与CEO财务报告舞弊行为[J].经济与管理,2020,34(01):86-92. [9]秦建文,胡金城,操应翔.分析师关注与实体企业金融化[J].技术经济,2022,41(03):139-152. [10]刘少波,杨俊宇,张友泽.信息透明度、分析师关注与实体企业金融化[J].南方金融,2021(12):47-58. [11]高闯,褚晓波,杨烨青.实体企业金融化、代理成本与企业破产风险[J].统计与决策,2021,37(15):179-183. [12]赵芮,曹廷贵.实体企业金融化与企业风险:对冲效应抑或扩大效应[J].当代财经,2021(06):64-77. [13]杨松令,牛登云,刘亭立,王志华.实体企业金融化、分析师关注与内部创新驱动力[J].管理科学,2019,32(02):3-18. [14]刘伟,曹瑜强.机构投资者驱动实体经济“脱实向虚”了吗[J].财贸经济,2018,39(12):80-94. [15]张多蕾,赵深圳.管理者行为、内外部监督与企业金融化[J].财经问题研究,2022(04):121-128. [16]余思明,唐建新,孙辉东.管理层业绩目标、内部控制有效性与财务舞弊[J].预测,2020,39(03):50-57. [17] Yami Nafisah,PolettiHughes Jannine. Financial Fraud, Independent Female Directors and CEO Power[J]. Journal of Risk and Financial Management,2022,15(12). [18]Wen Shigang,Li Jianping,Zhu Xiaoqian,Liu Mingxi. Analysis of financial fraud based on manager knowledge graph[J]. Procedia Computer Science,2022,199. [19]Gong Yuhao,Li Jing,Xu Zhenghan,Li Guowen. Detecting Financial Fraud using Two Types of Benford Factors: Evidence from China[J]. Procedia Computer Science,2022,214. [20]Liu Zihan,Chen Haoyuan,Zhang Yuanke,Li Jingyu. Financial fraud identification considering investor heterogeneous beliefs: Evidence from Chinese listed companies[J]. Procedia Computer Science,2022,214. |

管理者过度自信、

管理者过度自信、 GONE理论下*ST宏

GONE理论下*ST宏 基于AHP的食品制

基于AHP的食品制 信息披露质量与财

信息披露质量与财 高管持股对企业财

高管持股对企业财 伊利集团股权激励

伊利集团股权激励