中资企业利用香港平台进行境外投资的路径探索

|

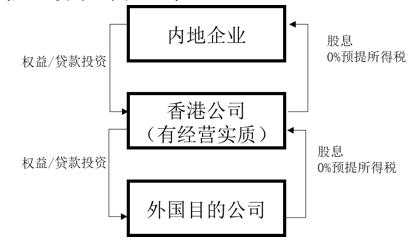

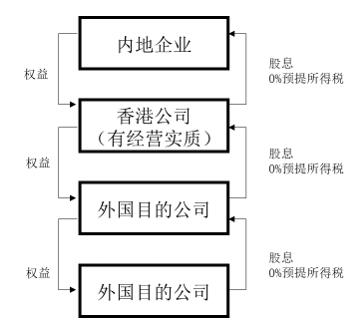

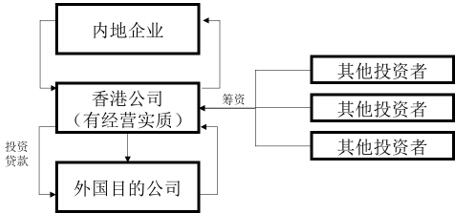

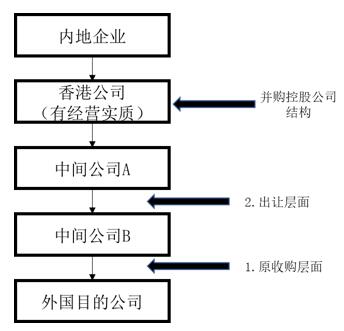

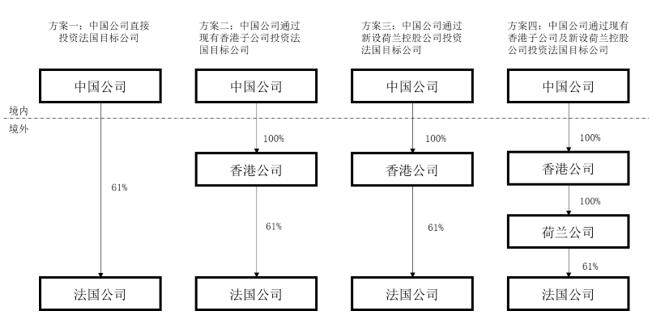

刘震 中国人民大学 摘要:近年来,我国对外直接投资正平稳健康有序的发展。作为国际性金融、贸易和物流中心的香港,因其贸易自由、融资灵活、税收优惠等优势,成为了中资企业“走出去”的最佳选择之一。文章首先总结分析了香港作为中资企业海外投资桥头堡的优势及中资企业建立香港平台进行境外投资的常见投资架构,在此基础上,以中资企业C投资法国F公司为例,探讨了中资企业在利用香港平台进行境外投资时需要考量的因素及如何确定投资架构。 关键词:中资企业;香港;投资架构 近年来,发展境外投资成为了我国扩大对外开放的重要途径。在“走出去”政策的指引下, 随着“一带一路”倡议的不断推进,越来越多的中资企业开始把“优先发展国际业务”作为其战略布局的重点。 目前,香港已成内地对外直接投资的主要平台。据商务部《2020年度中国对外直接投资统计公报》,2020年中国对外直接投资1537.1亿美元,同比增长12.3%,流量规模首次位居全球第一。中国对外直接投资存量超2.3万亿美元,比2015年末翻一番,位居全球第三。同时,2020年中国流向亚洲地区的直接投资流量1123亿美元,占当年对外直接投资流量的73.1%,其中,中国内地对香港特区的直接投资流量为891.5亿美元,同比增长1.5%,占亚洲投资的79.4%。 在此背景下,本文通过分析香港作为中资企业海外投资桥头堡的优势,探讨中资企业如何更好的利用香港平台进行境外投资。 一、香港作为中资企业海外投资桥头堡的优势 (一)贸易自由 香港是世界上自由度最高的经济体之一。其外向型经济体系是全球最开放的,不限制外来或离岸投资、资金流动分配,以及企业的国籍或所有权等[1]。例如,《基本法》中规定香港不实行外汇管制政策,开放外汇、黄金、证券和期货等市场,以保障资金流动自由。同时,除部分受监管的行业(如金融、电信、公共运输、公用设施及部分媒体等),香港对大部分投资项目不限制。此外,作为著名的自由港,香港进出口的程序简便。除烟草等少量物品外, 一般情况下香港对入口货物不征收关税[2]。 (二)融资灵活、便利 香港作为国际第三大金融中心,其金融市场发展成熟,丰富的金融产品可满足企业不同项目的融资需要,并能为企业争取到更低成本的资金。同时,香港宽松的外汇管制、低成本、及时、专业的金融服务提供了多元化的融资途径,包括贷款类融资、资本市场融资、赊销融资。其中,贷款类融资主要包括内保外贷、国际商业银行贷款、辛迪加贷款等主要手段。资本市场融资主要包括股权融资(H 股模式、典型红筹模式、VIE 模式)和债券融资(直接发债、维好协议+股权回购承诺)。赊销融资主要包括出口保理、进口(信用证/TT)押汇等手段。 因此,将香港作为境外投资的桥头堡,可以丰富国际业务的融资手段,拓展国际业务的筹资渠道,为企业国际工程项目建设、网路建设及一般贸易业务的融资赋能。 (三)税制简单、税收优惠 一直以来,税制简单透明、低税率是香港闻名于世的标签。在香港注册成立的公司缴纳的利得税仅依据其来源于香港的所得,对来源于香港之外的所得,不征收任何利得税。同时,香港不征收资本利得税,既没有针对股息和利息的预提所得税,也没有销售税或者是增值税。由于其税基窄、税率低,香港的税务负担几乎比所有其他发达经济体都要低得多。 此外,目前香港已与43个国家和地区签订了避免双重课税的协定, 其中包括越南、泰国、文莱、新西兰、印尼、南非、韩国等19个“一带一路”的沿线国家。这使其具有较为广泛的免税与减税网络。因此,内地公司可借助香港平台在境外投资中拥有良好的税收优惠。例如,据2006年国家税务总局发布的国税函〔2006〕884号《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》:如果受益所有人是直接拥有支付股息公司至少25%资本的公司,所征税款为股息总额的 5%。按照该税收协定规定,若境内企业拥有符合要求的香港平台,在利润分红中将享受5%的优惠税率[3]。 由此可知,税收优惠是吸引中资企业利用香港平台进行境外投资重要因素,也是建立投资架构时需要重点考量的因素。 二、中资企业建立香港平台进行境外投资的常见投资架构 (一)单层投资架构 中资企业在境外项目投资过程中如若均采用直接投资的方式,可能会由于中国与投资项目所在国未签订税收协定而在股息汇回阶段产生高昂的股息预提税,增加项目整体的税收成本,降低项目的投资效率效果。因此,基于降低投资项目整体税务成本的经济效益需求,设立香港中间控股平台,构建中国-香港-X国的基本投资架构,既可以增强项目投资时的可选择性和投资架构的灵活性,又可通过充分利用税收协定及其他税收优惠合理地降低投资项目整体税务成本。 (二)通过设置中间控股公司的多层投资架构 中资企业在依托香港平台进行境外投资时可设置中间控股公司,原因包括一下三方面。 首先,中间控股公司可以增强企业的抗风险能力。海外投资业务开展过程中,在投资项目所在国面临着各种复杂的经营风险和法律风险。如单个投资项目在项目所在国出现经营风险或者法律、税务风险或纠纷时,通过中间控股公司的股权转让,可以实现相关资产从海外投资企业的二级子公司迅速剥离和退出,对海外投资企业起到“防火墙”的作用,减少对中国内的母公司的影响。 其次,设置中间控股公司可以扩大资源利用。中间控股公司便于在不同层次引入财务和战略投资者,在控制项目开发核心风险和保持对各层级中间控股公司的控制的同时,放大公司所拥有的资源。在很多项目投资中,海外投资企业可引入中国的基金、其他国家的主权基金、所在国有实力的合作伙伴等不同的利益主体,实现开发过程中的融资。 最后,设置中间控股可保障资金调动的高效性。海外投资企业在项目开发、建设和运营过程中,通常会受到项目融资银行、合作股东、所在国外汇监管等多方面的资金使用限制。通过中间控股公司的设置,改变资金的投入路径和方式,充分利用中间控股公司进行资金调度和外汇资金安排,合理配置全球资金资源,满足各类投资业务资金需求。 常见的多层投资架构包括:根据香港与一些地区的特殊协定,利用多层控股结构进行境外投资(图1);利用香港进行返程投资(图2);利用香港建立有效的并购和退出架构(图3);利用香港进行资金池设计(图4)等[4-5]。  图1 利用下个进行境外权益/贷款投资  图2 利用香港与一些地区的特殊协定,利用多层控股结构进行境外投资  图3 利用香港进行返程投资  图4 利用香港建立有效的并购与退出架构 三、中资企业通过香港平台进行境外投资的架构选择——以中资企业C公司对法国F公司投资为例 (一)案例简介 F公司为法国某领域龙头企业,中资企业C公司为扩展海外业务,拟收购法国F公司61%的股份。结合公司实际,C公司设计了如下4种投资架构:中国公司直接投资法国目标公司、中国公司通过现有香港子公司投资法国目标公司、中国公司通过新设荷兰控股公司投资法国目标公司、中国公司通过现有香港子公司及新设荷兰控股公司投资法国目标公司。如图5所示:  图5 C公司投资法国F公司的4种投资方案 (二)方案分析 结合综合税务效益以及中国、法国和中间控股公司所在地税务影响等角度对上述四种架构进行了对比分析。 1.股息汇出的税负测算与比较 假设法国公司将利润100万欧元以股息方式汇回,并假设所有税收优惠待遇的相关条件已满足,各方案下得到的股息汇回中国的有效税率见表1-4。由此可知,方案三和方案四有效税率最低,方案一和方案二下还需要额外缴纳法国预提税。 表1 采取方案一股息汇回中国的有效税率

表2 采取方案二股息汇回中国的有效税率

表3 采取方案三股息汇回中国的有效税率

表4 采取方案四股息汇回中国的有效税率

2.税务影响因素 结合中国、法国、香港、荷兰的税收政策,对四种方案的股息汇出和未来企业退出的税务影响因素进行了总结,结果见下表。 表5 各种方案下影响税务的因素总结

3.四种方案的综合评价 基于以上分析,我们从税务成本、退出成本及灵活性等方面对投资法国目标公司的架构方案进行了综合评价,如下表所示: 表6 四种方案的综合评价

从未来股息汇回角度来看,(1)方案三和方案四的有效税率最低,方案一和方案二下还需要额外缴纳法国预提税;(2)在实践中香港通常无法出具符合法国税务机关要求的特定格式居民身份证明,因而股息从法国目标公司汇回至香港时,可能因无法满足税收协定规定而无法适用协定优惠税率。因此方案二在股息税务影响方面不占据优势。(3)若企业有商业安排考虑将股息留存在香港层面或其他境外投资平台公司用于其他海外投资项目或业务,则可考虑方案三和方案四,但需要关注中国大陆“居民企业” 及“受控外国企业”的风险。 从未来退出角度来看,(1)方案一和方案二下转让法国公司股权均需就股权转让所得在法国按照企业所得税税率缴纳法国预提税,税负较高;(2)方案三和方案四下转让法国公司股权可根据荷兰/法国税收协定免于缴纳法国预提税;(3)方案二、方案三和方案四在未来退出的灵活性方面占优,且对于投资退出的资金有机会保留在境外用于其他投资项目。(4)方案三和方案四均需要设立新的投资实体,因此需要一定的设立时间并将引发额外的设立和维护成本,且较难构建新设投资实体的商业实质。方案一投资结构简单,不过股息汇回的的有效税率相比方案三及四略高,但考虑到投资及未来盈利规模相对较小,影响可能有限。 综上所述,经过综合考量包括融资计划在内的其他考量因素及未来的商业安排,C公司最终选择了具有税务效益的方案四。由此可知,境外目的公司所在地的收税政策的确对企业境外投资架构具有重要影响。中资企业在利用香港平台进行境外投资的具体实践中,需要基于对中国、香港、及目的企业所在国家相应税收政策的充分了解,结合具体情况,构建投资架构。 参考文献: [1]夏斌.利用香港平台促进中国企业境外投资的政策建议[J].重庆工学院学报(社会科学版),2009,23(03):1-3+8. [2]李前.赴港投资:近水楼台拓展国际市场[J].进出口经理人,2012(07):28-29. [3]王晓红.我国企业对外直接投资现状及对策研究[J].中国社会科学院研究生院学报,2017(03):38-52. [4]郭筠,吴宗法.内地企业利用香港平台进行境外投资的路径分析[J].经济论坛,2012(07):57-61. [5]曾涛,高利恒.论中国证券投资基金的组织架构——契约型与公司型的比较分析[J].技术经济与管理研究,2005(02):66-37. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

商业银行保本收益

商业银行保本收益 浅谈我国互联网消

浅谈我国互联网消 新冠疫情信息披露

新冠疫情信息披露 美联储加息对人民

美联储加息对人民 上市公司股票投资

上市公司股票投资 新冠疫情影响下美

新冠疫情影响下美 中小企业供应链金

中小企业供应链金