拓展内蒙古小额贷款公司融资渠道研究

|

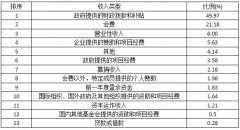

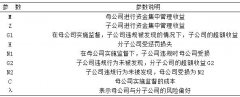

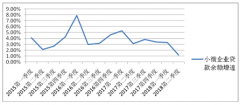

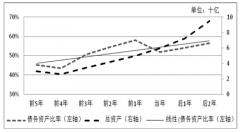

赵凤英 内蒙古商贸职业学院 摘要:2005年,我国在内蒙古等省份开展了小额贷款公司的试点工作,之后,小额贷款迅速发展起来。小额贷款公司有效地解决了个体工商业和中小型企业的资金需求问题,但是其自身的资金来源却很不稳定。本文通过分析内蒙古地区小额贷款公司的现状与出现的问题,研究如何拓展其融资渠道。 关键词:内蒙古地区;小额贷款公司;融资;渠道;拓展 小额贷款公司是经营贷款业务的公司,但却不能吸收存款,自身的融资渠道也非常有限,有很多小额贷款公司在开业初期就将资金全部贷出去了,这就造成小额贷款公司的资金出现青黄不接的现象,影响了其可持续发展。因此怎样拓展融资渠道就成了小额贷款公司现在首要解决的问题。 一、内蒙古地区小额贷款公司的现状与问题 内蒙古是我国首批进行小额贷款公司试点工作的省份之一。小额信贷国际峰会在2009年的 1.1盈利能力差 小额贷款公司虽然是经营贷款业务的公司,但是却并未被列入到金融机构中去,其所缴纳的税率是一般的工商企业的税率标准,这在很大的程度上降低了公司的收益。同时,因为赋税问题导致了部分追求高收益的股东对公司失去了信心,从而减少了投资,再这样的情况下,小额贷款公司的资金无法及时到位,其未来的可持续发展受到了严重的制约。 1.2受利益驱使 小额贷款公司应该要坚持分散与小额的原则,帮助客户解决资金问题。但是,实际情况却不是这样,因为资金实力与操作模式的不同,专业技能与投资意识的影响,小额贷款公司在经济发达的城市比较集中,在农村地区建立的比较少,导致了中小企业和“三农”问题的资金需要难以得到解决。有部分的小额贷款公司为了能够在短时间内获取高利益,获得利益的最大化,会放弃分散与小额的原则,从而出现了集中化和大额化的趋势。 1.3缺乏风险控制能力 小额贷款公司与央行的电脑系统没有相联接,导致央行没有及时接收到小额贷款的信息,从而导致了信息传递的效率低下,增加了央行对小额贷款公司进行风险控制的难度。小额贷款公司客户的来源主要是被银行拒绝的小企业和农户,这些客户的还款有着非常大的风险。而现如今小额贷款的风险控制措施具体的规章制度还没有得到完善。由于发展的时间较短,与银行的合作比较少,在专业技术领域缺乏人才,贷款模式和信贷产品等也缺乏创新,这些问题都影响着其风险控制能力。 1.4融资方式单一 按照央行的《指导意见》规定,小额贷款公司的资金来源有三种:不超过资本净额一半的1-2个金融机构的融入资金、捐赠资金和股东的资本金。捐赠资金和股东的资本金构成了自由资金,小额贷款公司所发放的贷款来源应该是从银行等金融机构获取的资金。但在现实中,几乎所有的贷款所用的资金都是股东的资本金,在资本金用完之后,就不能继续放贷了。融资方式的单一限制了小额贷款公司的发展。 1.5监管效率低下 小额贷款公司并没有一个准确的身份定位,不能用规章制度与法律条例来定义其地位,所以也无法对小额贷款公司进行有效地监管。根据《指导意见》:省级人民政府有小额贷款公司的监管权与审批权,其指定机构也可以对小额贷款公司进行监管并承担一定的风险;公安部门和银监会对其不正常行为有监管的责任;小额信贷公司的税率和利率由央行负责调控;央行负责对其资金的流向进行监管与跟踪;地方政府承担其自愿处置的试点的监管责任。虽然设立了监管部门,但是这样的政策,可能会出现互相推诿的状况,从而导致监管效率低下。 二、如何拓展小额贷款公司的融资渠道 2.1资产证券化 资金证券化是小额贷款公司融资的可行渠道。小额贷款公司资金的流动性相对来说比较差,但是其具有比较稳定的未来的现金流贷款优势,将此优势汇集成资产包,经过担保公司进行担保等形式提高信用等级,以收益权凭证为形式转让给投资者,这就是资产证券化。 运营资产证券化比较成功的例子是重庆金融资产交易所,该金融资产交易所已经为近70家小额贷款公司融资了60多亿人民币。在2013年的7月份,阿里巴巴集团的两支资产证券化产品在交易所上市,成为了国内首支上市的券商类信贷产品。 目前,为小额贷款公司进行融资的业务种类主要有:①直接债权融资工具。是一种短期的融资凭证,能在投资者与小额贷款公司之间进行交易。②债权资产收益权凭证,其不能进行转移。③流动性支持凭证,适用于交易双方的同业资金头寸调剂。通过资产证券化,将贷款转化为证券的形式,向市场进行融资,提高了资金的使用效率,拓宽了小额贷款公司的融资渠道。 2.2申请贷款 为了缓解小额贷款公司融资困难的问题,政府积极设立了再贷款公司,扶持小额贷款行业的可持续发展。再贷款公司的经营范围包括:给金融机构开展票据进行贴现业务;对本市小额贷款公司的不良资产进行购买与转让;组织同业拆借和头寸调剂;对本市的小额贷款公司放贷等。设立小额贷款再贷款公司,为当地的小额贷款公司提供了更多的资金支持,让社会资金和金融资金进入到小额贷款公司中,为小额贷款公司开拓了融资的新渠道。 2.3与借贷平台进行合作 对小额贷款公司来说,融资最快的渠道应该是与借贷平台进行合作。面对融资困难的问题,小额贷款公司行业正在积极努力地开展多种融资渠道,以弥补公司的资金短缺问题。比如,小额贷款公司与P2P借贷平台合作进行融资。P2P借贷平台与全国范围内的小额贷款公司进行合作,由线下的机构进行实地调研,再在P2P借贷平台上进行网上营销,最终使网络平台上的投资人与借贷人达成交易,使小额贷款公司得到贷款。通过借贷平台,发挥互联网的优势,使出借人和借贷人进行直接对接,突破了地域的限制,为小额贷款公司提供了更加便利、快捷的金融服务,是小额贷款公司融资的新渠道。 2.4信托、基金渠道 随着政策的放松,小额贷款公司可以通过基金和信托的形式与资产类的公司进行融资。在信托、基金渠道,小额贷款公司的操作相对比较灵活,有比较大的主动权,在产品设计完成之后,可以进行滚动发行。信托、基金类公司利用金融创新手段,盘活小额贷款公司的存量资产,成为了小额贷款公司融资中的重要渠道。 2.5“银贷”渠道 在众多的融资渠道中,商业银行贷款是小额贷款公司资金最重要的来源。商业银行和小额贷款公司之间的业务有着不同的交叉与定位,所以双方之间存在着合作的可能性。“银贷”合作主要有两种方式。第一种是将小贷公司纳入到商业银行的业务和管理的范围之内,商业银行将小贷业务外包给在这个方面有优势的小贷公司,将与其合作的小贷公司当做自己企业中的微小和农村信贷部门,给小贷公司一定的自主权和优惠,让小额贷款公司自负盈亏,进行单独核算,以这种方式来提高小额贷款公司的积极性。第二种是将商业银行当做出资方,将小额贷款公司当做咨询方或中介方,小额贷款公司负责寻找客户源、进行初步审贷、实施贷后管理,并承担相应的风险,商业银行与小额贷款公司之间的关系就像是“批发”与“零售”。这两种合作方式,能够为小额贷款公司拓展融资渠道,同时发挥了商业银行在监管体系、风险防范机制、管理制方面的优势,为其减少了风险,形成了商业银行与小额贷款公司之间的共赢合作模式。 结语: 小额贷款公司在服务我国中小型企业和“三农”方面发挥了积极的作用,是普惠金融体系的重要组成部分。希望本文在拓宽内蒙古小额贷款公司的融资渠道方面有所帮助。 参考文献: [1]曹坛.拓展我国小额贷款公司融资渠道问题研究[D].河北经贸大学,2014. [2]吴丰.中国小额贷款公司融资渠道研究[D].云南大学,2015. [3]哈斯.小额贷款公司对民间融资的替代和转化效用研究——以内蒙古西部地区为例[J].中央财经大学学报,2012,08:38-43. [4]兰宏.扩展小额贷款公司融资渠道的对策研究[J].当代经济,2014,10:102-103. |

浅析我国非营利组

浅析我国非营利组 财务公司模式在高

财务公司模式在高 中国对外直接投资

中国对外直接投资 关于中小企业融资

关于中小企业融资 债权融资对北京市

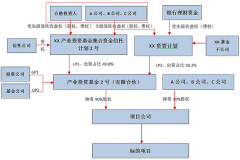

债权融资对北京市 PPP基金模式中“

PPP基金模式中“