ESG基金绩效评价实证分析

|

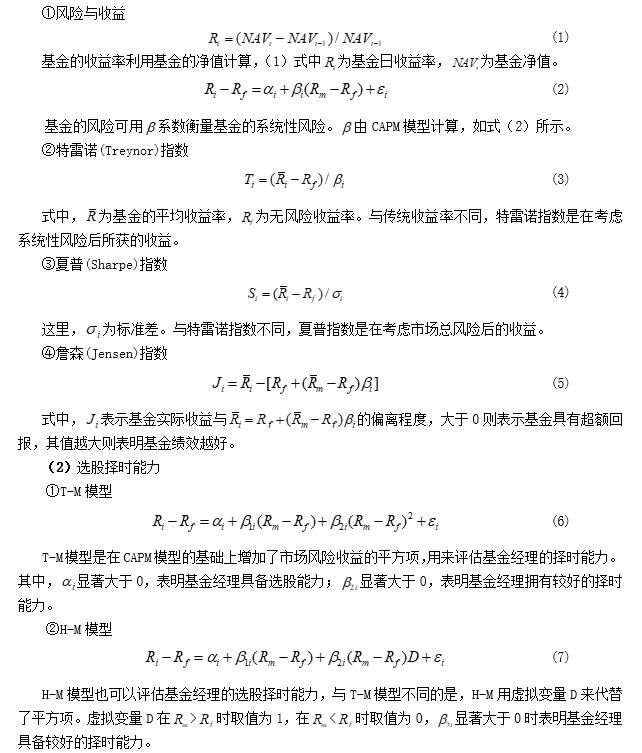

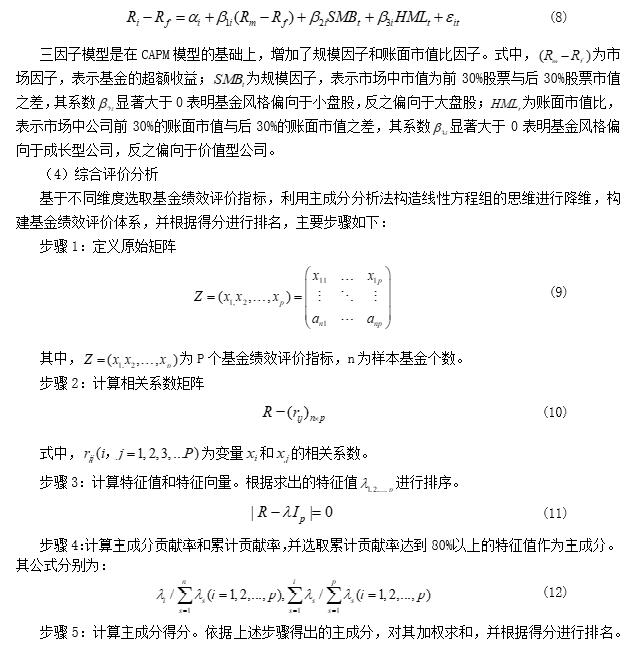

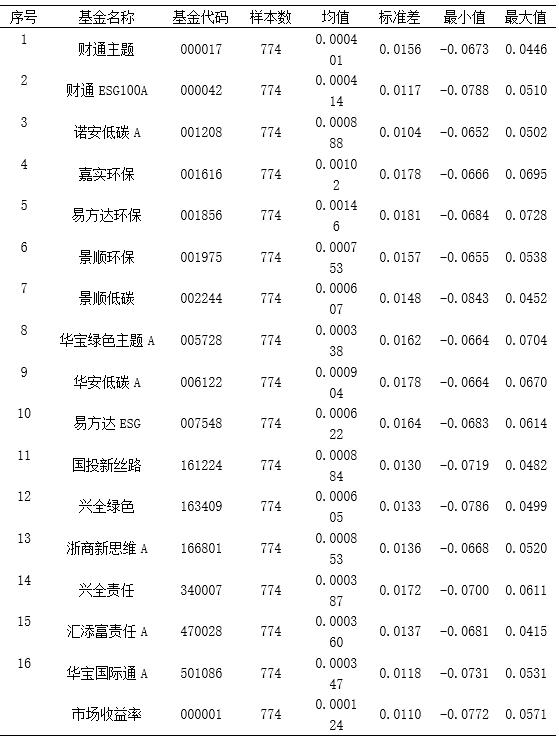

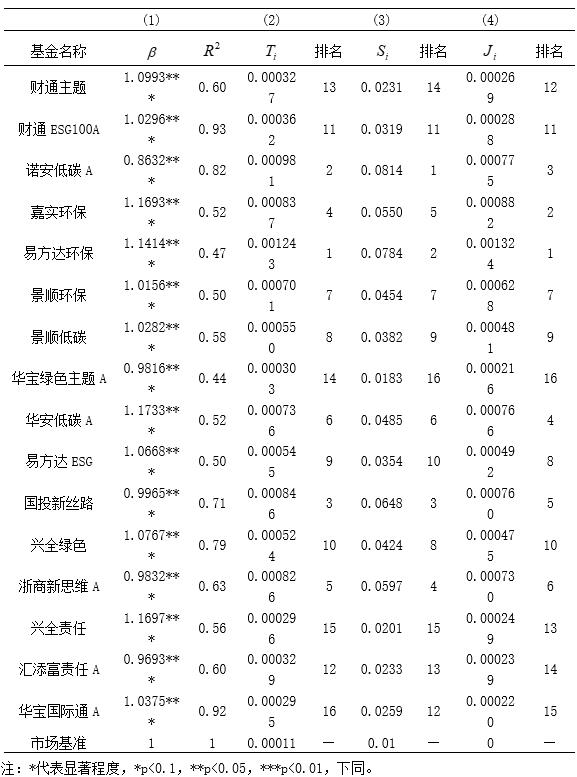

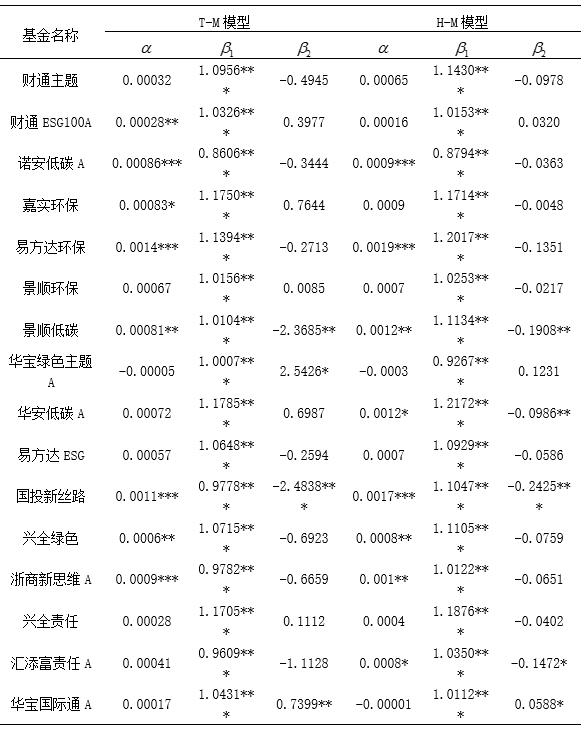

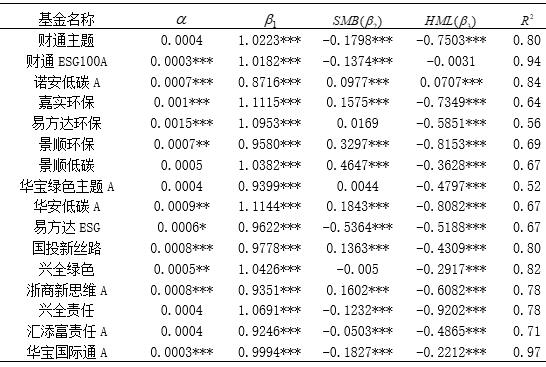

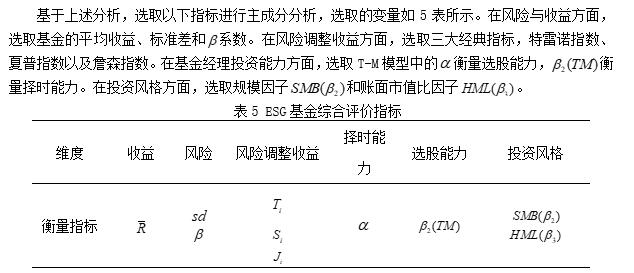

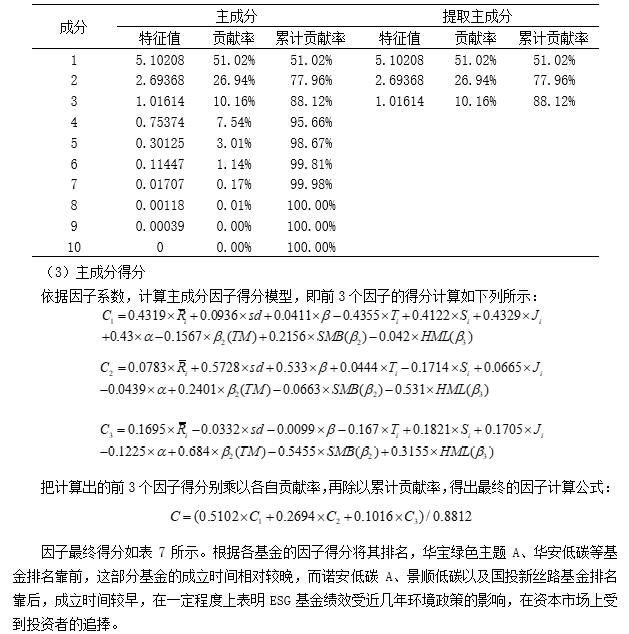

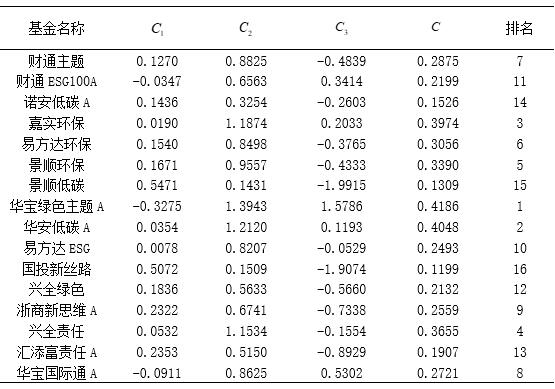

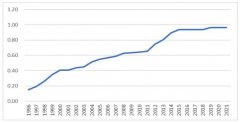

任海龙 翟莹莹 河北金融学院 摘要:绿色转型背景下我国ESG基金快速发展。基于16只ESG基金样本数据,从风险调整收益、选股择时能力以及投资风格方面对ESG基金绩效评价,并利用主成分分析法构建ESG基金绩效评价体系,对样本基金业绩排名。研究结果表明,ESG基金具有超额收益率,但不具备较好的择时选股能力,投资风格更偏向于小盘股和价值型公司。因此,应提高基金经理专业素质、加强ESG基金运行管理、政府引导ESG投资,促进ESG基金健康平稳发展。 关键词:ESG基金;基金绩效评价;三因子模型;主成分分析法 一、引言 2020年习总书记在联合国提出30·60的“双碳”目标,党的二十大报告也强调,中国将坚定履行“碳达峰”、“碳中和”的承诺,积极推进绿色低碳转型和高质量发展。在此背景下,ESG投资理念在我国兴起,ESG主题投资基金得到了迅速发展[1]。但是ESG基金整体绩效如何,研究这一问题有助于了解现阶段ESG基金发展现状,并推动我国ESG基金持续健康发展。 ESG投资理念最早源于国外,近年来在我国发展迅速。ESG基金是在投资决策中考虑环境(E)、社会责任(S)以及公司治理(G)因素,源于负责任的投资[2-3]。依据wind数据库对ESG基金的分类,将其分为ESG主题基金和泛ESG主题基金,ESG主题基金完全反映了ESG投资理念,同时考虑了环境、社会责任和公司治理,而泛ESG基金反映了ESG部分投资理念,仅包含环境、社会责任以及公司治理中的某个主题。截止2022年11月我国已发行392只ESG投资基金,纯ESG基金有44只,泛ESG基金247只,其中环境主题基金占泛ESG基金的71.66%,比重较大。虽然ESG基金发展迅速,但ESG基金绩效评价的相关研究较少[1]。现有绩效评价多从风险调整收益、择时选股能力、业绩持续性等方面进行分析,已形成了较为全面的基金绩效评价体系[4-6]。因此,借鉴现有文献,本文选取特雷诺指数、夏普指数以及詹森指数来衡量风险调整收益、构建T-M模型和H-M模型来分析基金经理的择时选股能力、建立三因子模型分析基金的投资风格,以此评价ESG基金绩效表现。 本文的贡献主要体现为:第一,基于现有基金绩效评价指标[5,7],对我国ESG基金绩效进行评价,并利用主成分分析法构建ESG基金绩效评价体系,以丰富现有ESG基金绩效的实证研究。第二,在选择ESG基金样本时,选取ESG主题基金中的基金作为样本数据,而不是泛ESG基金,以便更好的反映ESG投资理念。本文的实践意义在于,对ESG基金业绩进行实证分析,了解ESG基金发展现状,发现其中存在问题并提出解决措施,推动ESG基金持续健康发展。 二、文献综述 1.基金绩效评价 现有文献关于基金绩效评价已有了充分研究,形成了较为完善的基金绩效评价体系,主要集中在以下几个方面。一是风险和收益方面,利用基金的均值收益或累计收益来衡量基金的收益,利用标准差或 2.ESG基金绩效评价 ESG基金发展迅速,但ESG基金绩效评价的相关研究较少。ESG基金是指在投资决策中考虑环境(E)、社会责任(S)以及公司治理(G)因素,源于负责任的投资[2-3]。ESG投资理念最早源于国外,近年来随着我国执行严格的环境保护政策,企业开始进行绿色低碳转型,ESG投资理念在我国兴起,ESG基金也得到迅速发展[1]。截止2022年11月我国已发行392只ESG投资基金,同比增长109.63%。虽然ESG基金发展迅速,但ESG基金绩效评价的相关研究较少,原因在于我国ESG投资理念还处于初级发展阶段[1],多数基金是近2年成立的,未能给相关研究提供充分数据支持。部分研究集中在绿色投资基金,研究环保低碳类基金的绩效评价[7,20-22]、基金绩效与资本流动的关系[23-24]等方面,原因在于我国绿色低碳类基金发展迅速,为相关研究提供了数据,截止2022年11月,环境主题基金在泛ESG基金中占比71.66%。虽然绿色基金与ESG基金中环境(E)主题相同,但ESG比绿色基金拥有更丰富的投资理念,也并不能简易的将两者划等号[2]。鉴于此,选取ESG主题基金中的基金作为样本数据,以便更好的反映ESG投资理念,对ESG基金绩效进行实证评价分析。 综述所述,已有文献对基金绩效评价及指标构建进行了比较全面的分析和检验,但对于ESG基金绩效评价的研究较少。不同于已有文献,本文基于现有基金绩效评价指标,选择ESG基金作为样本数据,从不同维度评价ESG基金绩效表现,并利用主成分分析法构建ESG基金绩效评价体系,以反映ESG基金发展现状,促进ESG基金持续健康发展。 三、研究设计 1.实证模型 基于现有参考文献,从以下几方面构建ESG基金绩效评价指标和模型。 (1)风险与风险调整收益  (3)投资风格:三因子模型  2.数据来源及样本选择 依据wind数据库对ESG基金的分类,本文最终选取成立3年以上的16只ESG主题基金,以便更好的评价基金的业绩表现。市场收益率用上证指数来衡量,并选取银行一年期存款利率作为无风险收益率。本文主要采用ESG基金日度数据,时间跨度为2019年9月20日-2022年11月30日。其中,基金净值、上证指数收益、一年期存款利率数据来自于Wind数据库,规模因子、市场因子数据来自于中央财经大学资产管理中心。 ESG样本基金以及市场收益率的描述性统计信息如表1所示,在16只基金中,均值收益和标准差的最大值均为易方达环保基金,分别高于市场基准的12倍和2倍。16只基金的均值收益均高于市场基准收益,表明ESG基金整体具有较高的超额报酬率。除诺安低碳A基金的标准差低于市场基准外,其余基金均高于市场基准标准差,一定程度上说明ESG基金在获得高收益的同时承担较大的风险。 表1 ESG基金描述性统计  四、实证结果分析 1.风险调整收益分析 表2中第(1)列为系统性风险的回归结果,样本ESG基金的 表2 风险调整收益  2.择时选股能力分析 表3中T-M模型结果显示,除华宝绿色主题A基金外,其余样本基金的 表3中H-M模型结果显示,除华宝绿色主题A基金和华宝国际通A基金的 因此,T-M模型和H-M模型结果均表明ESG样本基金中有一半基金具备较好的选股能力,而大部分基金的择时能力较差。在选股方面,诺安低碳A、易方达环保、景顺低碳、国投新丝路、兴全基金以及浙商新思维A基金表现较好。在择时方面,华宝国际通A基金表现最好。 表3 T-M模型与H-M模型  3.投资风格分析 表4为三因子模型回归结果,市场因子、规模因子以及账面市值比因子的参数都非常显著,且模型的拟合系数 表4 三因子模型  4.主成分分析  (2)提取主成分 本文在进行主成分分析前进行了巴特利球形检验以及KMO检验,结果通过了经验标准,适合做主成分分析。巴特利球形检验结果表明,近似方差值为528.80且P值显著为0,说明变量之间具有较强的相关性。KMO检验结果为0.62,大于0.6,适合做主成分分析。 主成分分析通过线性代数的方式实现降维,需要选取适当的主成分来解释其余变量。表6给出了各个主成分的特征值、贡献率和累计贡献率。依据特征值和累计贡献率的挑选原则,前3个主成分的特征值大于1,且累计贡献率达到了88.12%,因此提取前三个主成分。 表6 主成分特征值与贡献率  表7 因子得分排名

五、结论与启示 本文研究结论如下:(1)风险调整收益方面,三大经典指标结果均表明ESG基金具有超额收益率。(2)择时选股方面,T-M模型和H-M模型结果显示ESG样本基金中一半基金具备较好的选股能力,而大部分基金的择时能力较差。(3)投资风格方面,建立三因子模型,规模因子和账面市值比因子结果表明,ESG样本基金更偏向于投资小盘股和价值型公司。(4)综合评价方面,基于上述基金绩效评价指标,利用主成分分析法构建ESG基金绩效评价体系,因子得分排名显示,华宝绿色主题A、华安低碳等基金排名靠前,而诺安低碳A、景顺低碳以及国投新丝路基金排名靠后。 本文的启示在于:(1)提高ESG基金经理的选股择时能力。目前ESG基金经理大多不具备较好的选股择时能力,有的基金经理的择时能力甚至为负。因此,加强基金经理的专业素质,提高选股择时能力。在选股方面,应将ESG投资理念、投资重点、投资标准贯穿到投资决策当中;在择时方面,目前我国股市仍是以散户为主,应注重羊群效应,避免追涨杀跌[13,25],严格按照基金招募说明书规范运行。(2)政策引导ESG投资,扩大ESG基金产品。目前我国ESG还处于发展阶段,ESG基金主要以泛ESG基金为主,纯ESG基金数量较少[2]。政府应出台相关政策,发挥引领者作用,鼓励绿色投资,促进ESG基金的发展壮大。此外,政府还可以适当引导保险资金、养老资金流入ESG当中,鼓励金融机构投资于具有ESG理念的基金产品,提高纯ESG的基金规模。(3)加强ESG基金的运作管理,防止ESG基金“漂绿”。当前我国证券市场并没有对ESG基金产品有严格认证核实标准,存在较为严重的“漂绿”现象[26]。我国ESG基金“漂绿”行为主要表现在,一是基金宣传夸大其词,有些基金打着“ESG投资理念”的旗号在资本市场上募集资金,但却名不副实。二是基金运行过程中的风格“漂移”,部分ESG基金在运行中投资与环境、责任以及公司治理不相关的主题[27]。因此,应加强ESG基金“漂绿”行为监管,一方面出台相关ESG基金法律法规,在ESG基金设立之初就明确投资理念,防止“擦边球”现象;另一方面对已运行的基金进行持续监管,防止基金风格“漂移”,促进ESG基金规范运行。 参考文献: [1]张慧,黄群慧.ESG责任投资研究热点与前沿的文献计量分析[J].科学学与科学技术管理, 2022,43(12):57-75. [2]王凯,李婷婷.ESG基金发展现状、问题与展望[J].财会月刊,2022(6):147-154. [3]张慧.ESG责任投资理论基础、研究现状及未来展望[J].财会月刊,2022(17):143-150. [4]陈晓非,叶蜀君,任悦轩.基金经理主动管理能力与基金业绩——基于市场周期视角[J].经济问题,2022(1):47-55. [5]邱梦圆,许林,钱淑芳.中国股票型基金经理投资业绩评价研究[J].金融论坛,2015,20(12):53-67. [6]王守法.我国证券投资基金绩效的研究与评价[J].经济研究,2005(3):119-127. [7]高芸,王若琳.我国绿色证券投资基金绩效分析[J].长白学刊,2022(2):102-113. [8]Treynor,J.How to Rate Management of Investment Funds[J].Harvard Business Review,1965(01):63-75. [9]Sharpe,W.F.Mutual Fund Performance[J].Journal of Business,1966(1):119-138 [10]Jensen,M.The Performance of Mutual Funds in the Period 1945-1964[J].Journal of Finance,1968(02):389-416 [11]Treynor,J.Can Mutual Funds Outguess the Market[J].Harvard Business Review,1966(44):131-136. [12]Henriksson R D. Market Timing and Mutual Fund Performance: An Empirical Investigation[J]. The Journal of Business, 1984(1): 73–96. [13]陈晓非,叶蜀君,肖笛雨.基金经理行业配置能力与基金业绩评价研究[J].经济问题,2021(11):44-50. [14]杜威望,肖曙光.五因子模型在中国股票市场的改进研究[J].华侨大学学报(哲学社会科学版),2018(3):39-53. [15]李志冰,杨光艺,冯永昌等.Fama-French五因子模型在中国股票市场的实证检验[J].金融研究,2017(6):191-206. [16]孙冰岩.基于Fama-French模型的开放式基金绩效评价[J].统计与决策,2011(13):144-146. [17]杨霞,严开,周海燕.开放式证券基金业绩评价体系及实证研究[J].财会通讯,2019(6):124-128. [18]徐琼,赵旭.封闭式基金业绩持续性实证研究[J].金融研究,2006(5):92-96. [19]张文璋,陈向民.方法决定结果吗——基金业绩评价的实证起点[J].金融研究,2002(12):38-48. [20]周方召,穆笑然,刘进等.绿色环保主题基金的业绩表现研究[J].金融与经济,2019(5):34-40. [21]张强,董佳,刘善存.绿色基金投资风格漂移与基金业绩评价[J].北京航空航天大学学报(社会科学版),2021(3):156-157. [22]李治宇,洪帅.绿色投资基金绩效评价研究[J].经济与管理,2022,36(3):51-57. [23]唐亚晖,姚志远,肖茜文.绿色开放式基金绩效与资金流量关系研究[J].经济纵横,2019(8):116-124. [24]张建锋.ESG投资基金执行意愿影响因素实证研究[J].金融与经济,2022(4):91-96. [25]王建秀,李晓燕,杨海生等.对我国基金业绩评价的再考察——能力还是运气?[J].经济问题,2021(2):61-70. [26]黄世忠.ESG报告的“漂绿”与反“漂绿”[J].财会月刊,2022(1):3-11. [27]寇宗来,毕睿罡,陈晓波.基金业绩如何影响风格漂移和经理离职?——理论与经验分析[J].金融研究,2020(9):172-189. |

商业银行保本收益

商业银行保本收益 基于决策树与随机

基于决策树与随机 ESG基金绩效评价

ESG基金绩效评价 乡村振兴视域下普

乡村振兴视域下普 汽车金融在我国现

汽车金融在我国现 基于一体化视角的

基于一体化视角的 利率市场化对中小

利率市场化对中小