影子银行对银行盈利能力和稳健性影响研究

|

安园 成都理工大学商学院 摘要:本文研究目的是分析影子银行对商业银行盈利能力和稳健性的影响,特别是考虑到贷款利率自由化实施2013年以前时点和以后时点是否对银行的盈利能力和稳健性产生差异。因此,本文选取2009-2019年我国76家商业银行平衡面板数据作为研究样本。实证分析结果表明,影子银行对商业银行的盈利能力有正面影响,但对其稳健性却有负面影响。放开贷款利率后,影子银行对商业银行的盈利能力产生异质性影响,对其稳健性不产生异质性影响。 关键词:影子银行;盈利能力;稳健性;利率市场化 一、引言 自2007年美国次贷危机爆发以来,影子银行已成为社会各界研究热点。Paul McCully在2007年提出,影子银行是使用非银行渠道、工具与结构来扩大其杠杆比率,尽管类似于传统商业银行的存贷款功能,但它们不受相应的监管[1]。金融稳定委员会(FSB)则将影子银行定义为金融监管体系之外的信用中介或商业活动[2]。近年来,影子银行的飞速发展必将对我国金融市场的各个方面产生一定的影响。一方面,影子银行弥补了传统商业银行的不足并增加了收入。另一方面,它能够使客户多样化的融资需求得到满足。但与此同时,影子银行使商业银行与第三方机构之间的联系更加紧密了,从而提高了机构之间的业务关联性,在信息不对称情况下,容易发生道德风险[3]。我国也时常发生影子银行的危机事件,比如浙江温州、内蒙古鄂尔多斯、陕西神木的民间借贷危机,浙江吴英事件、山东海龙事件、北京雅盈堂事件等[4]。商业银行是我国金融系统的主角之一,其长期稳定发展对于国家的稳定、经济繁荣向上具有深远意义,而稳健性和盈利能力是评价一个企业是否可以防范、化解金融风险,继续存续的关键指标。因此,本文通过选取2009-2019年我国76家商业银行平衡面板数据作为研究样本,分析影子银行对商业银行盈利能力和稳健性的影响。 二、文献综述 央行调查统计司2012年将影子银行宽泛界定为从事金融中介活动,具有与传统银行类似的信用、期限或流动性转换功能,但未受《巴塞尔协议III》或等同监管程度的实体或准实体[5]。巴曙松认为尽管我国影子银行是因监管套利而产生的,具有流动性转换和信用风险的特征,但总体上已被纳入正规的监管体系内[6]。我国首次明确界定影子银行定义是国务院在2014年发布“第107号文件”时,根据监管程度将我国影子银行体系分为三类,如表1所示。 表1 107号文件对影子银行定义

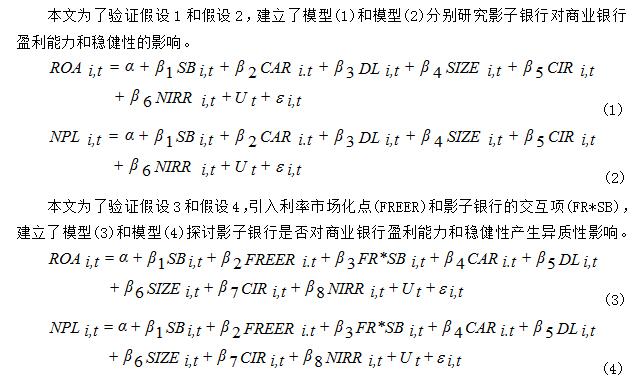

资料来源:2014年国务院办公厅发布《关于加强影子银行监管有关问题的通知》 Zoltan Pozsar et al.认为影子银行的出现改变了商业银行的传统业务模式,并有助于提高银行的盈利能力[7]。Sanya和Wolfe通过对226家银行的面板数据进行研究,认为影子银行可以使银行的收入来源更加丰富多元化,对银行的盈利能力产生积极影响[8]。丁宁研究了我国50家商业银行的面板数据,发现影子银行和商业银行的盈利能力呈正相关,但存在一定的时滞[9]。巴曙松等人则认为在利率市场化进行中,当银行收入主要取决于存贷款业务的收入时,存贷款利率的微小变化可能给银行造成意想不到的损失[10]。Nersisyan et al.从宏观角度研究了影子银行对商业银行的影响,结果表明影子银行在整个金融体系中所占的比例正在逐步增加,对商业银行各个领域的影响力也不断增加[11]。Michalak et al.研究欧盟-13国及瑞士60家上市商业银行,实证证明信用风险证券化对银行的稳健性有负面影响[12]。李文喆认为,银行表外理财等各类资产管理业务的发展在一定程度上有利于推进利率市场化,但同时也造成金融风险的不断累积,金融体系整体的稳定性下降[13]。 从现有研究可以得知,大多数国内外学者主要从单一角度来考虑影子银行对商业银行的盈利能力和稳健性的影响。因此,本文在分析影子银行对商业银行盈利能力和银行稳健性影响的基础上,基于2013年利率市场化前后进行分类,探讨其在利率市场化前后是否存在异质性影响。 三、研究设计 (一)研究假设 王晨昊以21家商业银行为样本进行研究,发现影子银行对商业银行的盈利能力有正向的影响,但存在一定时滞。他认为影子银行的规模对商业银行的盈利能力产生积极影响,是因为影子银行规模的扩大,使得商业银行增加了表外业务,从而增加了中间业务的收入[14]。高璐认为,在我国经济快速发展背景下,传统商业银行业务已无法满足客户的需求,银行通过提供丰富多样化融资渠道,有效地改善了市场流动性和金融资源分配能力[15]。因此,本文提出了第1个假设:影子银行对银行盈利能力产生正面影响。 随着我国影子银行的迅速发展,其潜在风险不容忽视。吴俊霖研究了我国的126家商业银行,结果表明影子银行对银行稳健性产生负面影响[16]。王慧林通过建立影子银行规模与商业银行稳定性二者之间的关系模型,发现影子银行发展对商业银行稳定性产生负面影响[17]。因此,本文提出了第2个假设:影子银行对银行的稳健性产生负面影响。 虽然我国影子银行的发展对商业银行产生积极的影响,但影子银行的扩大也会增加潜在风险,为了使商业银行稳定向好发展,央行于2013年7月开始放宽贷款利率,并于2015年实现存款利率自由化,从而推动了利率市场化改革。利率市场化改变了商业银行的资产结构和竞争方式,银行间竞争的增加降低了贷款利率,增加了银行的表外业务,并提高了非利息收入。因此,以利率自由化为基点,考虑到商业银行的盈利能力和稳健性存在差异,提出本文第3、第4个假设:利率市场化前后银行的盈利能力会受到影子银行的影响、利率市场化前后银行的稳健性会受到影子银行的影响。 (二)样本及变量选取 本文从国泰安数据库、中国人民银行以及各银行的年度报告中获得了相关数据,经过数据处理,选取了2009—2019年我国76家商业银行组成的平衡面板数据。为了研究影子银行对商业银行的盈利能力和稳健性的影响,本文借鉴了陈兵兵,션홍타오,배수현等研究[18-19],选择总资产收益率(ROA)和不良贷款率(NPL)分别代表商业银行盈利能力和稳健性的代理变量;影子银行规模(SB)以委托贷款、信托贷款和未贴现银行承兑汇票之和的自然对数来表示;以2013年利率市场化为基点,引入虚拟变量利率市场化点(FREER);同时,为了更有效地分析影子银行对商业银行盈利能力和稳健性的影响,本文选取了资本充足率(CAR)、存贷比(DL)、资产规模(SIZE)、成本收入比(CIR)和非利息收入占比(NIRR)等作为控制变量。上述各变量具体类别、名称及定义如表2所示。 表2 变量及定义

(三)研究模型  在上述四个模型中,α代表常数项,ß代表系数项,i代表银行,t代表时间,Ut为不可观测的银行个体效应,εi,t为误差项。 四、实证分析 (一)描述性统计分析 本文使用stata15.0软件对样本数据进行描述性统计分析,表3就是商业银行的盈利能力变量、稳健性变量、影子银行规模变量以及相关控制变量描述性统计分析结果。 表3 各变量的描述性统计分析

数据来源:国泰安数据库、中国人民银行以及各银行历年年报。 从表3中我们可以知道,商业银行ROA的均值为1.02%,最小值为-0.58%,中位数为0.98%,最大值为2.80%,表明大多数银行的盈利能力在平均水平之上,但仍然有部分银行有亏损的情况。商业银行NPL的均值为1.32%,大于其中位数1.21%,最小值为0是发生在2009和2010年的广州银行,最大值为13.97%是发生在2010年的齐鲁银行,说明银行之间稳健性也存在差异。影子银行规模SB均值为2.8,在2009、2017年影子银行规模SB分别达到最小值1.68、最大值3.29,表示影子银行规模发展具有上升趋势。商业银行CAR均值为12.96%,其中位数为12.57%,都大于监管下限的8%,表明大多数银行资本充足率比较高,安全性比较好。商业银行DL均值为66.42%,其中位数为67.31%,都低于商业银行目前要求的最高的存贷比例75%。商业银行SIZE的均值为3.33,最小值为0.18,最大值为8.01,表明各个银行间资产规模差异较大。商业银行CIR的均值为33.49%,表明商业银行平均每单位收入需要花费0.3349个单位成本。商业银行NIRR的最小值为-14.93%,最大值为98.48%,表明各个银行间收入来源差异很大。 (二)模型类型检验 1.F检验 通过stata15.0软件进行F检验,统计结果如表4所示。从表4可知,四个模型的p值均为0.0000,故拒绝原假设,都选择固定效应模型。 表4 模型中变量的F检验结果

2.Hausman检验 通过stata15.0软件进行Hausman检验,统计结果如表5所示。从表5可知,前三个模型的p值均为0.0000,第四个模型的p值为0.0002,故拒绝原假设,四个模型都选择固定效应模型。 表5 模型中变量的Hausman检验结果

(三)实证结果及分析 使用stata15.0软件对四个模型进行回归分析,回归结果如表6所示。 表6 模型回归结果

"* p<0.10** p<0.05*** p<0.01" 从表6回归结果可知,根据模型1对影子银行规模(SB)与总资产收益率(ROA)之间的关系进行分析,可知影子银行规模(SB)与总资产收益率(ROA)在5%水平下呈正相关关系,表明影子银行规模越大,银行盈利能力越强,显然本文假说1得到验证。在控制变量中,资本充足率(CAR)与总资产收益率(ROA)显著正相关,说明资本充足率越高,银行收益性就越好;存贷比(DL)、资产规模(SIZE)、成本收入比(CIR)以及非利息收入比(NIRR)与总资产收益率(ROA)显著负相关,表明资产规模扩大、存贷比、成本收入比以及非利息收入比增加会降低银行的收益性。影子银行快速发展的原因离不开利率管制,模型3结果显示,2013年前后时间与总资产收益率(ROA)在1%的水平上呈现正相关关系,存在显著性差异,说明利率市场化最终会使银行的盈利能力有所提高。贷款利率自由化后,交互项(FR*SB)与总资产收益率(ROA)在1%水平上呈现负相关关系,表明影子银行对银行盈利能力产生异质性影响。因此,贷款利率自由化后影子银行规模会导致银行盈利能力下降,符合本文假设3。 从表6回归结果可知,根据模型2对影子银行规模(SB)与不良贷款率(NPL)之间的关系进行分析,发现影子银行规模(SB)与不良贷款率(NPL)在1%水平下呈负相关关系,表明影子银行规模越大,高风险资产增加,导致不良贷款的可能性增加,最终会增加商业银行的风险,从而对银行的稳健性产生了负面影响,显然本文假说2得到验证。在控制变量中,资本充足率(CAR)与不良贷款率(NPL)表现出显著负相关,存贷比(DL)、资产规模(SIZE)、非利息收入比(NIRR)与不良贷款率(NPL)呈显著正相关,表明资产规模扩大、存贷比增加会提升银行的稳健性。而成本收入比(CIR)与不良贷款率(NPL)表现出不显著的正向关系。本文根据模型4结果显示,利率自由化之前和之后的时间点上表现为不显著的负向关系,且在贷款利率自由化后交互项(FR*SB)则表现为不显著的正向关系,表明影子银行对银行稳健性不产生异质性影响,与本文假设4不相符。 五、结论与展望 近年来,我国经济发展迅速,在金融市场多元化背景下,影子银行使得传统商业银行体系更加丰富,在直接或间接地影响着商业银行的盈利能力的同时,也会使其承担更大风险。在此基础上,本文以2009-2019年我国76家商业银行为研究对象,研究影子银行对银行盈利能力和稳健性的影响,运用面板回归分析中固定效应模型进行实证分析并得出以下结论:一是,影子银行对商业银行盈利能力产生正面的影响。同时,自我国实行贷款利率自由化后,银行的盈利能力也未减少。但在贷款利率自由化后,时点与影子银行的交互项(FR*SB)在1%水平上呈现负相关关系,表明影子银行对银行盈利能力产生异质性影响,贷款利率自由化后影子银行规模会导致银行盈利能力下降;二是,影子银行对商业银行稳健性产生负面的影响。影子银行规模越大,增加了银行不良贷款的可能性,并最终导致银行流动性风险增加,对银行稳健性的负面影响就越大。但其在利率自由化之前和之后的时间点上表现为不显著的负向关系,且在贷款利率自由化后,时点与影子银行的交互项(FR*SB)表现为不显著的正向关系,表明影子银行对银行稳健性不产生异质性影响。 影子银行的发展在一定程度上与金融监管和商业银行有关,银行之间的互利合作与双赢结果也使得影子银行快速发展。通过本文的实证分析,了解了我国影子银行对商业银行盈利能力和稳健性影响,便于进一步认识影子银行给金融市场带来的机遇和挑战,从而使商业银行和金融业能跟随着影子银行的发展,进一步繁荣和稳定。本文考虑到数据的可得性、完整性,经过仔细筛选最终选择了76家商业银行作为研究对象。在一定程度上,对银行范围的限制可能导致样本数据的客观性出现偏差。在未来的研究中,应当提升处理样本数据的能力。 参考文献 [1]Paul McCully,Teton Reflections,PIMCO Global Central Bank Focus,2007:11-12. [2]FSB. Shadow Banking: Scoping the Issues [R]. Financial Stability Board, 2011. [3]钟雨画.影子银行业务规模对商业银行盈利能力和风险承担能力的影响研究[D].江西财经大学,2018. [4]张亦春,彭江.影子银行对商业银行稳健性和经济增长的影响——基于面板VAR模型的动态分析[J].投资研究,2014(33):24-35. [5]中国人民银行调查统计司与成都分行调查统计处联合课题组.影子银行体系的内涵及外延[J].金融发展评论,2012(32):64-79. [6]巴曙松.应从金融结构演进角度客观评估影子银行[J].经济纵横,2013(04):27-30. [7]Pozsar.Z,Adrian,T. & Ashcraft.Federal Reserve Bank of New York Staff Reports Shadow Banking [J].Economic Policy Review,2010,55 (6) :774-798. [8]Sarah Sanya, Simon Wolfe.Can Banks in Emerging Economies Benefit from Revenue Diversification?[J]. Journal of Financial Services Research, 2011, 40(1-2):79-101. [9]丁宁.利率市场化进程中影子银行规模对中国商业银行效益的影响分析[J].宏观经济研究,2015(07):26-35. [10]巴曙松,严敏,王月香.我国利率市场化对商业银行的影响分析[J].华中师范大学学报(人文社会科学版),2013(04):27-37. [11]Yeva Nersisyan,L. Randall Wray.The global financial crisis and the shift to shadow banking[J].European Journal of Economics and Economic Policies: Intervention,2010,7(2),377-400. [12]Tobias C. Michalak,André Uhde.Credit risk securitization and bank soundness in Europe[J].Quarterly Review of Economics and Finance,2012,52(3),272-285. [13]李文喆.中国影子银行的经济学分析:对金融稳定的影响[J].金融监管研究,2020(05):37-47. [14]王晨昊.我国影子银行对商业银行盈利能力影响研究[D].兰州大学,2018. [15]高璐.我国影子银行对商业银行的影响研究[D].山东大学,2013. [16]吴俊霖.影子银行、资本监管压力与银行稳健性[J].金融监管研究,2019(01):31-52. [17]王慧林.影子银行对我国商业银行稳定性影响的研究[D].沈阳大学,2018. [18]陈兵兵.影子银行对中国商业银行盈利能力的影响分析[D].东北财经大学,2015. [19]션홍타오,배수현.An Empirical Study on the Impact of Shadow Banking on the China’s Bank’s Profitability and Soundness[J].전산회계연구,2019,17(1),73-99. |

商业银行保本收益

商业银行保本收益 浅谈我国互联网消

浅谈我国互联网消 新冠疫情信息披露

新冠疫情信息披露 美联储加息对人民

美联储加息对人民 上市公司股票投资

上市公司股票投资 新冠疫情影响下美

新冠疫情影响下美 中小企业供应链金

中小企业供应链金