基于业绩承诺与中小投资者利益的保护研究

|

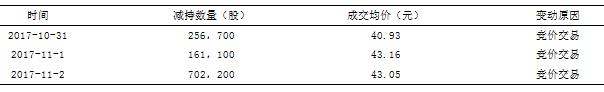

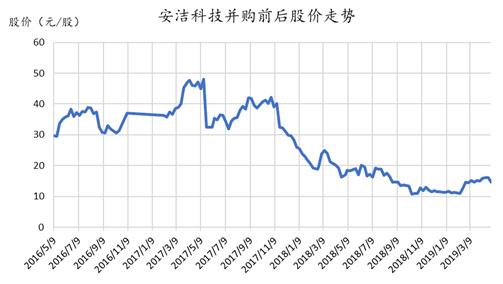

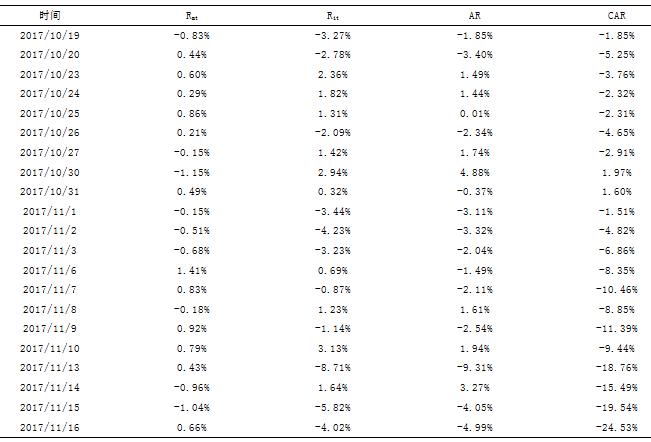

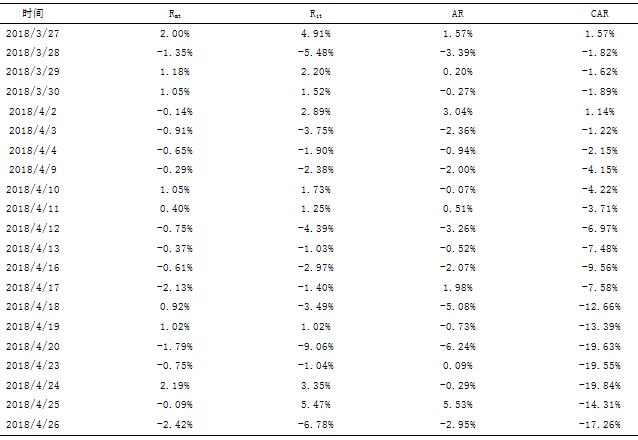

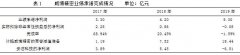

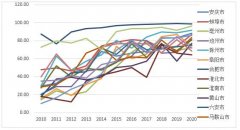

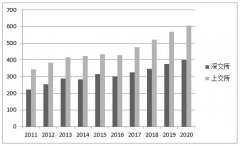

——以安洁科技并购威博精密为例 李逍逸 广西大学工商管理学院 摘要:业绩承诺被越来越广泛地应用到并购中,以提高并购的效率。而中小投资者作为市场的重要参与者,其利益保护问题也越来越备受关注。业绩承诺一方面作为并购机制有效地缓解了投资者的信息不对称,另一方面其高违约率也伴随着有大股东套利,损害中小投资者利益现象。文章采用案例研究法,以安洁科技并购威博精密为例,探究业绩承诺对中小股东权益保护的有效性问题。研究发现,业绩承诺可以在短期提升公司的股价,但随着业绩承诺的未达标,大股东可能会利用自身的信息优势提前离场,而中小股东的利益却得不到应有的保护。 关键词:业绩承诺;中小投资者利益;并购 一、引言 作为企业寻求发展的重要途径,并购可以实现公司的资源配置,使公司以较高的效率进入新的领域,拓展公司业务,实现公司的快速成长。但与此同时并购也是一项不确定性较高的风险行为,在这一过程中致使上市公司和中小投资者利益受损的重要原因是交易双方的信息不对称。为了解决并购双方信息不对等问题,业绩承诺应运而生,成为并购过程中为保护上市公司和中小投资者利益而普遍采用的机制。业绩承诺设计的初衷是标的公司向主并方传递关于标的资产的质量信息和未来业绩的预测,来降低由于信息不对称问题。[1](吕长江和韩慧博,2014) 理论上,业绩承诺会产生显著的正向效果,例如提高主并企业并购前后时期的股价,使并购的过程更加公正透明,缓解信息不对称问题,保护信息弱势方、向市场传递利好消息、对被并购企业起到激励作用等。[2](潘爱玲等,2017)但是,占有信息优势的标的企业和主并公司的管理层可能会滥用业绩承诺,侵害处于信息劣势的中小投资者权益。另外,在具体实践中,业绩承诺的未达标率较高,一旦业绩承诺无法兑现,业绩巨亏,股价下降,高价入股的中小投资者利益受损,这与业绩承诺的初衷背道而驰。鉴于此,研究业绩承诺能否真正有效地保护中小股东的权益这一问题十分必要,而目前国内对于这一问题的案例研究还比较少见。因此,文章将采用案例研究法,以苏州安洁科技股份有限公司(以下简称安洁科技)并购惠州威博精密科技有限公司(以下简称威博精密)为例,探究业绩承诺能否对中小股东权益实施有效的保护作用,并据此提出相关的可行性建议。 二、文献综述和理论基础 (一)文献综述 1.业绩承诺的影响 随着并购重组市场越来越活跃,并购成为上市公司快速拓展产业,实现升级转型的重要战略措施之一。在这以过程中,运用业绩承诺可以高效推进并购进程,降低交易的成本,也有利于缓解信息不对称问题,保护上市公司和中小投资者的利益。 韩慧博和吕长江(2014)通过对大量并购事件进行研究得出:在并购交易中,标的公司做出业绩承诺,可以明显提高并购双方的协同效应。另外,由于标的公司给予了业绩承诺,所以并购溢价将会有一定程度的提升,同时也能提高收购方股东的收益。[1]可见,业绩承诺可以促进交易双方实现共赢,提高并购的效率。 2.业绩承诺的作用 首先,业绩承诺可以有效地解决并购过程中利益相关者的信息不对称问题,促使交易双方快速对交易对价达成一致,加快了并购进程。实际上,标的公司可以通过业绩承诺提高并购资产的估值,增加标的公司的收益;同时,如果未来的业绩承诺达标,则可提升主并方的经营业绩,股东利益也将有所增加。[3](王竞达和范庆泉,2017)业绩承诺的最重要作用就是解决交易双方是信息不对称问题,提高并购的效率。 其次,业绩承诺也可以更好的促进并购双方之间实现高效的协同效应,对标的企业有积极的激励作用。胡援成和肖永明(2017)通过实证研究得出,业绩承诺对并购市盈率具有一定抑制作用,对并购标的盈利预测目标的实现具有正向激励作用。[4]因此,业绩承诺不仅可以提供了未来经营业绩的预测,还能激励管理层,提高业绩达标率,增强投资者的投资信心。 最后,业绩承诺还可以在一定程度上保护中小投资者的利益。孙院飞等(2015)以2008—2013年我国上市公司定向增发购买资产案例为样本对业绩承诺的信号传递效应进行了实证分析。研究发现,与没有做出业绩承诺的定向增发案例相比,作出补偿承诺的定向增发案例在预案公告期间的短期累计超额收益率更大,说明业绩承诺传递了积极的信号,中小股东的权益得到了一定的提升和保障。[5] 3.业绩承诺的争议 作为一种契约工具,业绩承诺是对标的公司未来经营业绩的一种担保。然而,大量数据表明,业绩承诺同时有着高承诺和高违约的情况,由此资本市场开始出现对于何为业绩承诺实质的质疑。 一方面,业绩承诺可以增加标的资产的估值,有助于提升标的公司的超额收益,另一方面它也会向市场传递利好信息,有助于提高主并方的股价。而主并企业的高管或大股东会可能以此为契机,通过质押或减持的方式获取大量现金,实现财富从中小投资者流通到大股东或高管的转移过程。窦超和翟进步(2020)指出,业绩承诺具有比较明显的财富转移效应,大股东或高管等信息优势方适时交易的动机较为明显,他们会在业绩承诺抬高股价之时显著减持股票。如果未来业绩达标,他们则已经锁定当前的财富,没有明显的损失。如果未来业绩不达标,及时减持则可以对冲由于业绩承诺违约而造成的财富损失风险。而中小投资者买入具有业绩承诺并购事件的股票的动机较为显著,后续被动接盘的特征明显。[6]由此可见,业绩承诺可能存在以保护机制之名行信息优势之实的嫌疑。 (二)理论基础 本文的理论基础为信号传递理论。谭劲松等(2010)提出,当某项信息没有及时进行披露,投资者往往把这类消息当成坏消息。因此,掌握优质资产的公司往往主动披露更多、更及时的信息,将自己与其他企业区别开来,向市场传递好公司的信号。[7]在公司并购中,标的公司是否做出业绩承诺也被视为一种利好信号。这是由于在信息不对等的情况下,业绩承诺可以向主并方传递出并购标的未来极具发展前景和潜力的信号,增强主并方的被并购信心,保证了并购的安全性和有效性,提高了并购的效率。 李旎等(2019)对业绩承诺在并购交易对手方以及市场之间的信息传递效应进行实证研究,研究得出:市场会对业绩承诺持积极态度,业绩承诺的数值越大,中小投资者的投资意愿越强,主并企业在业绩承诺公告日的超额收益越大。[8]但基于业绩承诺的高违约率,一旦业绩承诺没有达标,公司的股价将会受到较大的影响,有不同程度的下跌,此时在高价时期买入的中小投资者将会承受较大的损失,严重打击市场投资信心,与业绩承诺设立的初衷相违背。 三、案例概况 安洁科技于2011年在深圳证券交易所上市,主要从事各种电子零配件等精密金属零件的制造和销售,其专业为笔记本及台式电脑、智能手机等电子产品及新能源功能性器件的生产和整体解决方案,主要的客户有:苹果、联想、华为等。威博精密则致力于金属小件的整套加工,主营产品为相机、手机、通讯设备等的结构件,主要客户为:华为、OPPO、联想等。 2017年1月,安洁科技宣告收购威博精密100%的股权,交易对价为34亿元,其中形成了商誉27.91亿元。在本次收购中,安洁科技以发行股份的方式支付70%的对价,剩下的30%以现金形式支付。同时,安洁科技与威博精密签订了为期3年的业绩承诺,业绩承诺期为2017、2018和2019年,威博精密在这3年实现的净利润承诺数分别不低于3.3亿元、4.2亿元和5.3亿元,若威博精密在承诺期内未达到既定业绩承诺,则需向安洁科技以股份形式进行补偿。而在业绩承诺期的3年中,威博精密均没有完成业绩承诺,第一年的业绩达标率为68.97%,第二年更是只有20.45%,第三年出现亏损,完成率为-1.59%,安洁科技的资产价值受到减损,中小投资者的也要随之承担公司股价下跌的损失。 四、案例分析 (一)业绩承诺的完成情况 威博精密向安洁科技给出了3年的业绩承诺,如果业绩承诺未达标,则实际的扣除非经常性损益后的净利润和业绩承诺数之间的不足数目以股份形式补偿。此次并购的对价34亿元,其中并购溢价就占了27.91亿元,并购溢价率高达82.09%。如此之高的溢价率体现了安洁科技对威博精密未来发展潜力的肯定,但是同时安洁科技也承担着面临巨额商誉减值的风险。事实显示,威博精密三年均没有达到业绩承诺数,而安洁科技根据威博精密的业绩完成情况计提了数额较大的商誉减值准备,数据如表1所示。  从表1可以看出,威博精密的业绩完成情况并不乐观,从第一年开始就没有完成业绩承诺,完成率为68.94%;第二年的完成率仅达到了20.45%,第三年甚至出现了亏损状况。由此可见,威博精密的业绩承诺虽然在并购前期能推动并购交易的进行,但在并购后公司却没有完成业绩承诺,致使安洁科技和中小投资者遭受了较大的损失。由于业绩的未达标,安洁科技在2017-2019年分别计提了1.19亿、7.52亿和18.44亿元的巨额商誉减值准备,合计共计提27.15亿元,占并购威博精密所形成的商誉的97.28%。在这三年期间的对威博精密计提的商誉减值准备占净利润比例分别为30.59%、137.98%和276.50%,由此可见,威博精密的业绩未达标对安洁科技的净利润产生了较大的负面影响,一定程度上伤害了中小股东的利益。 (二)高管精准减持 安洁科技的实际控制人和控股股东为王春生和吕莉夫妇,在2016年他们共同持股安洁科技60.17%的股份,在收购了威博精密后,他们的共同持股比例为46.51%,这其中的股份变动除了安洁科技发行股份收购威博精密以外,还有时任董事和总经理的吕莉在2017年10月-11月进行了大额的减持,减持的股本数和成交均价如表2所示。 表2 业绩承诺公布后高管减持情况  从上表我们可以看到,吕莉在2017年共进行了3次减持,减持时间为10月31日到11月2日的连续三天,减持价位在40.93-43.05元之间,共计减持112万股,总市值约为4769万元。值得推敲的是,这三次减持的价位,几乎均为安洁科技的最高股价段。而在吕莉的系列减持后不久,2017年11月下旬,安洁科技的股价就开启了漫长的下跌模式。(见图1)  图1 安洁科技在并购后的股价走势 由于吕莉作为高管能及时获取公司内部消息,对于公司的经营情况有较为精准的把握;而信息获取滞后的中小股东即使大股东的大量减持中识别出了公司业绩预亏,产生负面联想,在此时抛售高价买入的股票,使二级市场供过于求,最终咽下苦果的还是中小股东。 (三)业绩承诺不同时点的市场反应 由于公告业绩承诺日处于停牌期,因此本文选择了公布业绩承诺后高管第一次减持(2017年11月2日)和业绩承诺未达标日(2018年4月12日)两个时点,采用AR(超额收益率)=Rit (股票收益率)- Rmt(市场收益率)、CAR(累计超额收益率)=AR1+AR2+…+ARn的模型,计算两个时点前后10个交易日的AR和CAR,来研究市场对业绩承诺未达标及高管减持的反应。 1.高管减持的市场反应 表3 高管减持前后10个交易日的市场反应  从表3可以看出,从公司高管吕莉2017年11月2日开始减持之后,在市场收益率出现轻微的动荡的大环境下,安洁科技的股票收益率却大幅波动,一路下跌,仅在11月10日有所回升,之后仍然在走下坡路。而安洁科技的超额收益率大体呈现下降的趋势, 在高管减持后的第十个交易日CAR下降至-24.53%,说明了高管在公布业绩承诺当年减持是一个利空消息,不利于稳定中小股东的投资信心,大股东也可能存在利用信息优势提前套利退场的嫌疑。 2.业绩承诺未达标的市场反应 表4 业绩未达标前后10个交易日的市场反应  安洁科技于2018年4月12日公布威博精密第一年业绩完成情况,其业绩达标率不到70%。根据计算,安洁科技在发布业绩未达标时点前的10个交易日,其股票收益率与市场收益率的振幅大体一致。在发布公告后,安洁科技的股票收益率虽然涨跌趋势与市场收益率类似,但是波动幅度却比市场收益率的更大。另外,虽然安洁科技在公告后的10个交易日内的超额收益率在上下波动,但其累计超额收益率在此区间均为负数,CAR[T-10, T+10]跌至 -17.36%,总体来说,这表明了此次威博精密的业绩承诺未达标事件对于安洁科技的绩效有负面影响,市场可能会质疑标的资产的质量以及公司未来的发展前景,怀疑劣质资产的掺入,可能会引发股价的持续下跌,最终损害中小投资者的利益。 纵观安洁科技的股价走势(如图1),由于安洁科技进行重大资产重组而停牌,时间为2016年11月8日至2017年2月7日,其公布收购威博精密议案和及其业绩承诺的时点为2017年1月10日,正处于公司股票停牌期。在2月8日恢复交易后,短期内安洁科技的股价呈现出缓慢上升的趋势,最高峰在2017年10月31股价达到43.58元/股。基于信号传递理论,并购中附带业绩承诺会提升市场的投资信心和热情,此时上市公司股价也会因此上升。然而,在2017年12月后,安洁科技股价开始走下坡路。2018年4月12日公布威博精密业绩未达标,公司股价更是持续低迷,直到2019年1月,股价才慢慢回温。由此可见,安洁科技公布业绩承诺后,市场反应良好,吸引了中小股东的投资。但是当业绩承诺不达标时,就会打击市场的投资信心,加剧安洁科技的股价下跌,让在高价时期入股的中小股东血本无归。 五、结论和建议 (一)研究结论 随着并购交易的不断增加,其附带的业绩承诺也越来越多,但与此同时业绩承诺不达标的公司也在增加,业绩不达标将影响主并企业的业绩,拉低公司股价,中小股东的利益可能因此受到损害。本文采用案例分析的方法,以安洁科技收购威博精密为例,探究业绩承诺是否能有效保护中小股东的利益。在这一并购案中,业绩承诺推动了并购的进程,提高市场投资信心,提升公司股价,但是与此同时高管可能会利用其信息优势,在股价上升之时,以较高的成交价格套利,转移公司的资产。而中小投资者由于获取信息较为滞后,往往可能在高价时点买入。但随着业绩承诺不达标,上市公司股价下滑,大股东利用信息优势可能提前退场,但中小投资者利益却得不到保护,反而让冠以保护之名的业绩承诺成为了信息优势方的套利工具。 (二)建议 第一,对于监管机构来说,应重点关注高溢价及高业绩承诺的并购交易,及时问询并采取措施。同时完善信息披露制度,促使投资者做出更理性的决策。第二,对于上市公司来说,应选择可靠的中介公司,理性估值标的公司。同时,设置合理的业绩承诺及其补偿体系,以促进并购的协同效应,激励管理层高效地实现预取业绩。第三,对于中小投资者来说,应审慎选择并购频繁且溢价虚高的公司进行投资,合理评估标的公司实现业绩的可能性。 参考文献: [1]吕长江,韩慧博.业绩补偿承诺、协同效应与并购收益分配[J].审计与经济研究, 2014, 29(06): 3-13. [2]潘爱玲,邱金龙, 杨洋.业绩补偿承诺对标的企业的激励效应研究——来自中小板和创业板上市公司的实证检验[J]. 会计研究, 2017(03): 46-52+95. [3]王竞达, 范庆泉.上市公司并购重组中的业绩承诺及政策影响研究[J]. 会计研究, 2017(10): 71-77+97. [4]胡援成,肖永明.契约与兑现:上市公司并购重组业绩对赌靠谱吗?[J]. 江西社会科学, 2017, 37(11): 64-74. [5]孙院飞,刘建勇,王玲慧.定向增发购买资产中大股东补偿承诺信号传递效应研究[J]. 财会通讯, 2015(33): 87-90. [6]窦超,翟进步.业绩承诺背后的财富转移效应研究[J]. 金融研究, 2020(12): 189-206. [7]谭劲松,宋顺林,吴立扬.公司透明度的决定因素——基于代理理论和信号理论的经验研究[J]. 会计研究, 2010(04): 26-33+95. [8]李旎,文晓云,郑国坚,胡志勇.并购交易中的信息传递机制研究——基于业绩承诺的视角[J]. 南方经济, 2019(06): 29-47. |

商业银行保本收益

商业银行保本收益 基于业绩承诺与中

基于业绩承诺与中 数字金融推动安徽

数字金融推动安徽 商业银行ESG信息

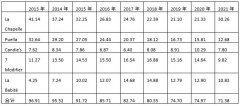

商业银行ESG信息 拉夏贝尔退市原因

拉夏贝尔退市原因 RSI指标在债券交

RSI指标在债券交 地方经济增长目标

地方经济增长目标